Commentaire

Un changement de paradigme dans le secteur de l’or

27 août 2024

Les prix de l’or ont atteint des sommets au début de 2024 en raison de la hausse de la demande de métaux précieux par les banques centrales. Alors que les questions sur la dédollarisation et la dette publique pourraient menacer le dollar américain, Hoa Hong, gestionnaire de portefeuille, ressources, Équipe actions mondiales de BMO Gestion mondiale actifs, retrace l’évolution de l’or en tant que catégorie d’actif, en évaluant les principaux risques et en examinant le rôle stratégique du métal précieux dans les portefeuilles institutionnels.

Une année en or jusqu’à présent

Au premier semestre de 2024, les prix au comptant de l’or sont parvenus à des sommets record, le prix des métaux précieux ayant atteint 2 400 $ US l’once le 17 mai et à nouveau le 11 juillet, en grande partie à cause des achats des banques centrales et des achats des particuliers, surtout en Chine. Par le passé, les prix de l’or ont eu tendance à être en corrélation inverse assez étroite avec les taux d’intérêt réels,en augmentant souvent lorsque les taux d’intérêt réels sont faibles ou négatifs. Cependant, ces deux dernières années, l’or s’est éloigné de cette tendance, ce qui montre que les banques centrale sont moins découragées par cette hausse des prix que les autres consommateurs d’or1.

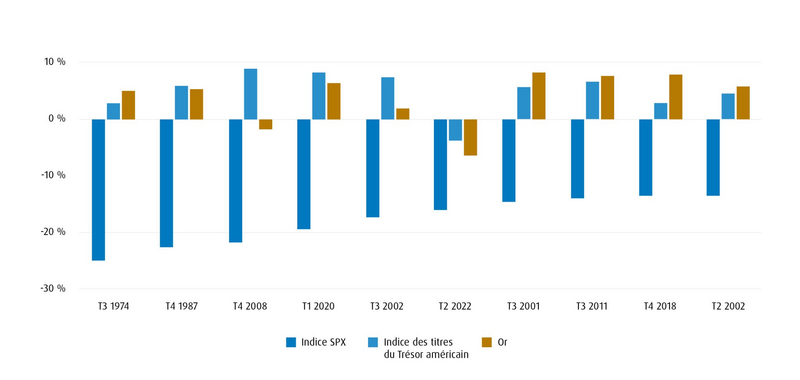

Les avantages d’une pondération dans l’or sont bien connus. Sa corrélation relativement faible avec d’autres catégories d’actif en fait une source de diversification attrayante; en fait, comme le montre le Graphique 1 ci-dessous, l’or a généré un rendement positif au cours de huit des dix pires trimestres pour les actions américaines. L’or a également une longue histoire en tant que réserve de valeur; il s’agit d’une protection contre l’inflation et les baisses de l’activité économique2. Depuis la fin de l’étalon-or, l’un des plus grands risques a été la dévaluation potentielle de la monnaie, provoquée par l’augmentation rapide de la masse monétaire attribuable aux politiques budgétaires et à celles des banques centrales. La capacité démontrée de l’or à suivre le pouvoir d’achat réel a été particulièrement utile pour atténuer ce risque. Cependant, malgré les avantages de l’or, environ 7 % seulement des institutions en Amérique du Nord en ont une pondération précise dans leurs portefeuilles, selon une étude de 2022 du World Gold Council (WGC)3. Les positions mondiales dans les FNB aurifères ont également reculé ces deux dernières années à mesure que le prix de l’or s’est redressé4, un autre signe que la pondération des investisseurs dans les métaux précieux demeure relativement faible.

Graphique 1. L’or offre une protection contre les pertes

L’or a inscrit un rendement positif lors de huit des dix pires trimestres pour les actions américaines

Source : BMO Gestion mondiale d’actifs, Bloomberg, au 31 décembre 2023.

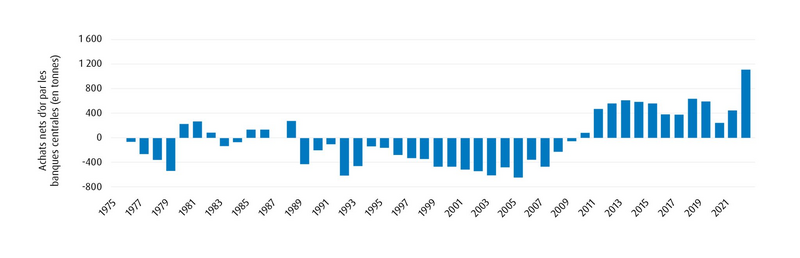

Un changement de paradigme en deux étapes

Les événements récents, y compris les prix record et les achats des banques centrales, sont le résultat d’un changement de paradigme à long terme, dont les racines remontent au moins aussi loin que la grande crise financière de 2008 à 2009. À compter du milieu des années 1970 (quelques années seulement après que les États-Unis ont renoncé à l’étalon-or), les banques centrales étaient des vendeurs nets d’or; elles partaient du principe qu’on avait moins besoin d’or comme couverture, puisqu’elles étaient de plus en plus axées sur le contrôle de l’inflation comme élément de base de leur mandat.

Graphique 2. Achats nets des banques centrales, selon la WGC et GFMS – en tonnes (de 1975 à 2022)

L’année 2022 a été l’année record pour les achats d’or par les banques centrales

Sources : WGC, Metals Focus, Gold Fields Minerals Services (GFMS), Refinitiv GFMS. Remarque : GFMS a été acquise par Thomson Reuters en 2011. Thomson Reuters est par la suite devenue Refinitiv.

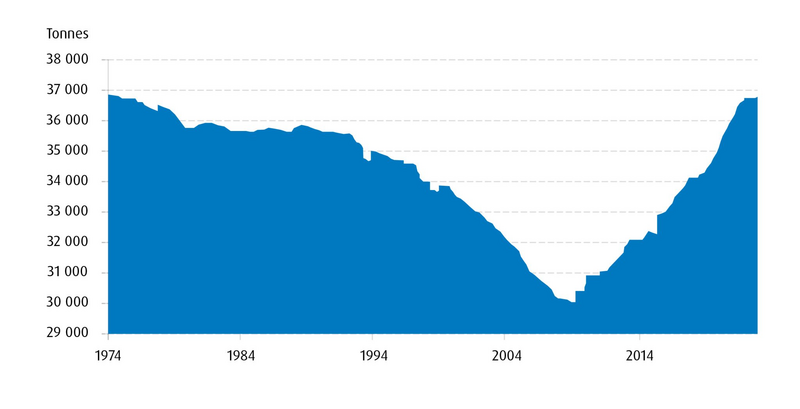

Cette tendance s’est inversée après la grande crise financière mondiale, qui a rappelé brutalement la valeur de l’or comme couverture contre les ralentissements économiques et une dévaluation potentielle des devises. Les mesures de relance du gouvernement et l’augmentation de la dette publique pendant et après cette période ont incité les banques centrales à revenir aux achats nets, une tendance qui n’a pas encore ralenti. À la fin de 2022, les réserves d’or des banques centrales étaient revenues aux niveaux atteints au milieu des années 1970, et ces réserves continuent de croître.

Graphique 3. Les réserves d’or des banques centrales mondiales sont revenues au niveau du milieu des années 1970 (de 1974 à 2022)

Source : WGC, au 31 octobre 2022.

L’invasion de l’Ukraine par la Russie en février 2022 a encore accéléré les achats d’or des banques centrales. Dans les semaines qui ont suivi l’invasion, les États-Unis et leurs alliés ont gelé des actifs russes d’une valeur de 300 milliards de dollars américains et retiré les banques russes du système de traitement des transactions de la Society for Worldwide Interbank Financial Telecommunications (SWIFT). Par conséquent, il a été plus difficile pour la Russie d’accéder à ses réserves en dollars américains ($ US). D’autres pays, qui ne voulaient pas se placer dans une position de vulnérabilité semblable, ont pris la décision de réduire le pourcentage de leurs réserves en devises (entre autres, le dollar américain et l’euro) et d’augmenter le pourcentage d’or. La Banque populaire de Chine a été particulièrement active et a été le plus important acheteur d’or parmi les banques centrales en 20235.

Graphique 4. Depuis 2022, la Russie et la Chine ont augmenté leur pondération de l’or, tant en termes absolus qu’en pourcentage des réserves totales

Réserves d’or – Premier trimestre de 2022

Pays | Réserves de change (G$ US) | Réserves totales (G$ US) | Devises / Réserves totales | Réserves d’or (kilotonnes) | Réserves d’or (G$ US) | Or / Réserves totales | Réserves d’or/ Devises |

Russie | 498 | 642 | 78 % | 2,3 | 142 | 22 % | 29 % |

Chine | 3 252 | 3 373 | 96 % | 1,8 | 122 | 4 % | 4 % |

Réserves d’or – Premier trimestre de 2024

Pays | Réserves de change (G$ US) | Réserves totales (G$ US) | Devises / Réserves totales | Réserves d’or (kilotonnes) | Réserves d’or (G$ US) | Or / Réserves totales | Réserves d’or/ Devises |

Russie | 424 | 590 | 72 % | 2,3 | 166 | 28 % | 39 % |

Chine | 3 309 | 3 470 | 95 % | 2,3 | 161 | 5 % | 5 % |

Source: WGC.

Outre l’activité des banques centrales, l’intérêt des particuliers pour l’or en Asie a également stimulé les prix. Encore une fois, la Chine est un acteur clé. Au cours des deux dernières années, les ventes dans le secteur immobilier chinois ont faibli, la croissance économique a ralenti, le renminbi (yuan) a lentement baissé et le marché boursier chinois ne s’est pas particulièrement bien comporté. Ces difficultés ont poussé les investisseurs individuels du pays à se tourner de plus en plus vers l’or comme couverture. L’accès des particuliers à l’or a également fait les manchettes dans le monde occidental, le géant du commerce de détail Costco permettant maintenant aux consommateurs d’acheter des barres d’or pendant qu’ils font l’épicerie ou se procurent d’autres articles essentiels pour la maison.

Le risque le plus important : la dette ou la dédollarisation?

Depuis plusieurs années, des politiciens, des économistes, des banquiers et des investisseurs théorisent sur l’abandon potentiel du dollar américain comme monnaie de réserve – la « dédollarisation » – et cette théorie semble revenir sur le devant de la scène de temps à autre. Certains pays du BRICS (Brésil, Russie, Inde, Chine et Afrique du Sud) laissent planer l’idée de la mise en place d’une monnaie commune pour contrer le dollar américain. Par conséquent, la question pertinente pour les investisseurs institutionnels est de savoir si la dédollarisation a atteint un point de bascule où elle doit être prise au sérieux en tant que risque de portefeuille.

Il existe plusieurs obstacles à une remise en question du dollar américain. Le premier est politique : dans le contexte actuel, il est difficile d’imaginer que des pays ayant des perspectives et des ambitions aussi diverses puissent réussir à se coordonner pour créer une monnaie stable et fiable, et encore moins qui soit supérieure au dollar américain. Le deuxième obstacle, qui est connexe, est la confiance. Le dollar américain est la monnaie de réserve de choix mondiale depuis des décennies et il a gagné la confiance de la communauté financière internationale. À l’inverse, même si une nouvelle monnaie du BRICS était mise en circulation, elle partirait de zéro sur le plan de la réputation. Il est possible que le sentiment négatif de la part de pays comme la Chine et la Russie à l’égard du dollar américain sape graduellement sa position, mais il est peu probable que ce sentiment soit pour le moment une menace existentielle à son statut privilégié. Il est plus probable que les échanges commerciaux bilatéraux entre certains pays continuent d’augmenter en ayant recours à autre chose que le dollar américain comme devise de règlement.

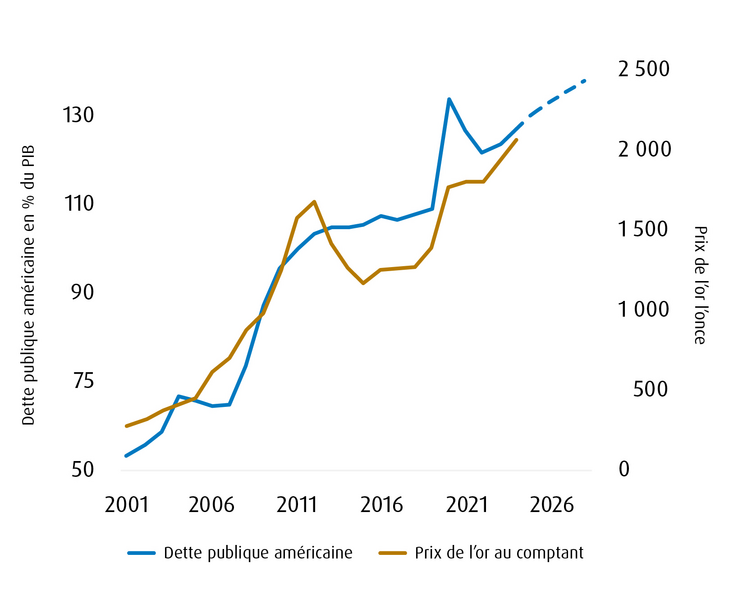

À notre avis, le risque le plus important est le déficit budgétaire gouvernemental, qui a entraîné une augmentation de la dette. La dette publique américaine a progressé considérablement par rapport au produit intérieur brut (PIB) depuis le début du siècle, et s’établit à plus de 122 % au premier trimestre de 20246. La dette publique mondiale a également bondi au cours de la même période, la crise financière mondiale et la pandémie de COVID-19 accélérant la tendance7.

Graphique 5. Prix au comptant de l’or par rapport à la dette publique américaine en pourcentage du PIB

Source : Banque of America, au 31 décembre 2023.

La dette publique américaine a augmenté, tout comme le prix de l’or. Les importants déficits budgétaires sont naturellement préoccupants pour les investisseurs, qui pourraient remettre en question la capacité du dollar américain à maintenir son pouvoir d’achat dans un contexte d’expansion qui dilue la masse monétaire. L’or, en revanche, est perçu comme une réserve de valeur plus fiable, ce qui contribue encore aux prix record du métal. La dédollarisation domine les manchettes, mais la crise des dettes budgétaires est sans doute le principal risque dont les investisseurs institutionnels pourraient vouloir tenir compte dans l’évaluation du rôle stratégique de l’or dans leurs portefeuilles.

Pour en savoir plus sur le marché, veuillez communiquer avec votre partenaire, Ventes institutionnelles de BMO.

Perspectives

Sources

1BMO Gestion mondiale d’actifs, Bloomberg, au 31 mars 2024.

2Dirk G. Baur et Thomas K. McDermott, « Is gold a safe haven? International evidence,” Journal of Banking & Finance, Volume 34, Numéro 8, août 2010, pages 1886-1898.

3“The use of gold in institutional portfolios », World Gold Council, 5 octobre 2022.

4« The Gold Standard : Market Review », RBC Marchés des capitaux, 2 juin 2024.

5« Gold Demand Trends Full Year 2023 », World Gold Council, 31 janvier 2024.

6« Federal Debt : Total Public Debt as Percent of Gross Domestic Product », banque fédérale de réserve, Bank of St. Louis, au 6 juin 2024.

7Stratégie d’investissement mondiale de la Bank of America, Bloomberg, Haver.

Avis juridiques:

Pour les clients institutionnels seulement.

BMO Gestion mondiale d’actifs est une marque de commerce qui englobe BMO Gestion d’actifs inc. et BMO Investissements inc. Certains des produits et services offerts sous le nom BMO Gestion mondiale d’actifs sont conçus spécifiquement pour différentes catégories d’investisseurs au Canada et peuvent ne pas être accessibles à tous les investisseurs. Les produits et les services ne sont offerts qu’aux investisseurs au Canada, conformément aux lois et règlements applicables.

La présente communication constitue une source générale d’information. Elle n’est pas conçue comme une source de conseils juridiques, fiscaux ou de placement et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction de la situation de chaque investisseur. Il est recommandé aux particuliers de demander l’avis de professionnels compétents au sujet d’un placement précis. Le rendement passé ne garantit pas le rendement futur.

Tout énoncé qui repose nécessairement sur des événements futurs peut être une déclaration prospective. Les déclarations prospectives ne sont pas des garanties de rendement. Elles comportent des risques, des éléments d’incertitude et des hypothèses. Bien que ces déclarations soient fondées sur des hypothèses considérées comme raisonnables, rien ne garantit que les résultats réels ne seront pas sensiblement différents des résultats attendus. L’investisseur est prié de ne pas se fier indûment aux déclarations prospectives. Concernant les déclarations prospectives, l’investisseur doit examiner attentivement les éléments de risque décrits dans la version la plus récente du prospectus simplifié.

Les opinions exprimées par le directeur de portefeuille représentent son évaluation des marchés au moment de la publication. Ces opinions peuvent changer sans préavis, à tout moment. Les renseignements fournis dans le présent document ne constituent pas une sollicitation ni une offre relative à l’achat ou à la vente de titres, et ils ne doivent pas non plus être considérés comme des conseils de placement. Le rendement passé n’est pas garant des résultats futurs. Cette communication est fournie à titre informatif seulement.

Sauf indication contraire, tous les chiffres et relevés sont en date de la fin du mois. Le rendement est calculé avant déduction des frais de gestion. Le rendement passé n’est pas garant des résultats futurs.

« BMO (le médaillon contenant le M souligné) » est une marque de commerce déposée de la Banque de Montréal, utilisée sous licence.